Австралийский доллар падает на фоне данных о занятости, отчет о розничных продажах в США готовится к выходу, выступление Йеллен отложено

-Уровень безработицы в Австралии достиг 6%, что стало худшим показателем за десять лет

-В ходе предыдущей сессии пара EUR/AUD протестировала критическую область 1,5000

-Рынок подготовился к намеку на ужесточение со стороны Риксбанка в преддверии пресс-конференции председателя

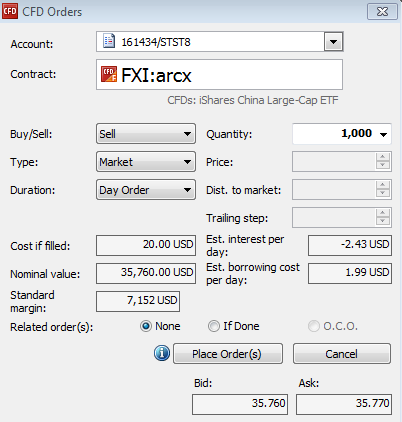

В недавней ликвидации коротких позиций в австралийском долларе произошел масштабный разворот, чему способствовал выход слабого отчета по занятости в Австралии после катастрофических декабрьских показателей. Основной показатель безработицы также достиг нового циклического максимума и таким образом превысил худший показатель периода мирового финансового кризиса. Таким образом, безработица в Австралии достигла самых высоких значений за последние 10 лет. Между тем, на австралийском рынке жилья развивается некое подобие пузыря, чему способствуют меры стимулирования Резервного банка Австралии (РБА), направленные на реальную экономику. И можно себе представить, какие проблемы ждут австралийскую экономику, поскольку в ее жизненно важном секторе горнодобывающей промышленности царит хаос, в то время как Китай занят реорганизацией из-за разрыва пузыря на рынке жилья.

Второе выступление Джанет Йеллен в Конгрессе США отложено из-за сильного снегопада.

Фото: Томас Уошс / iStock

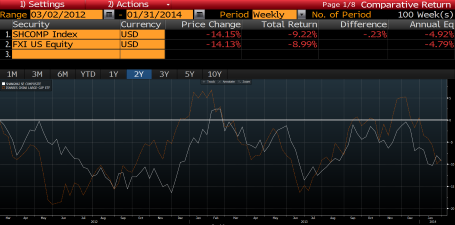

Тем временем, пара евро/доллар снова вернулась к верхней границе недавнего диапазона. Вероятно, этому способствовало сокращение свежих коротких позиций, а также тестирование решающей области 1,5000 в паре EUR/AUD. В течение прошлого года EUR/AUD была одной из пар с высоким бета-коэффициентом, чем и заслужила внимание трейдеров по австралийскому доллару. Между тем, динамика в паре AUD/USD, вероятно, вдохновит медведей, особенно если она останется ниже 0,9000.

График: EUR/AUD

В течение прошлого года EUR/AUD была одной из пар с высоким бета-коэффициентом, и в ходе предыдущей сессии она пережила тестирование критически важной области 1,5000.

Источник: Saxo Bank

Что касается других валют, то иена просто не идет на контакт, а вчера она нас сильно растревожила, продемонстрировав устойчивость, несмотря на очередную волну роста акций. Действительно, в ходе предыдущей сессии интерес к риску угас, и иена продолжила рост, в то время как пара доллар/иена приблизилась к локальному уровню 102,00 и, возможно, готовится протестировать недавние минимумы в ближайшие дни, особенно если мы получим слабые данные из США. Пара евро/иена также выглядит уязвимой перед продажами на росте.

Обратите внимание на распределение информации о росте цен на жилье в Великобритании, с учетом последних данных по балансу цен на жилье RICS. Мы полагаем, что эта тенденция продолжится, поскольку эта серия данных подчиняется закону чередования. Также обратите внимание, что пара фунт/доллар подбирается к многолетним максимумам выше 1,6600. С технической точки зрения, это напоминает растущую вершину, следовательно пара может достичь новых максимумов, однако затем она должна снова вернуться в пределы диапазона (см. ниже). Следите за новостями.

График: Растущая вершина в паре фунт/доллар?

Классическая фигура — растущая вершина — может послужить сценарием развития событий в паре фунт/доллар. Следите за тем, как пара реагирует, и сможет ли она достичь новых максимумов в ближайшие дни.

Источник: Saxo Bank

Что нас ждет

С утра в центре внимания решение по ставкам и заявление Риксбанка. Если судить по паре EUR/SEK, то рынок подготовился к намеку на ужесточение, однако двухлетние шведские ставки торгуются вблизи циклических минимумов. Основное мнение заключается в том, что Риксбанк собирается и дальше держать в узде долю заемных средств частного сектора шведской экономики и не захочет делать слишком много намеков на сокращение процентных ставок, хотя теперь его беспокоит низкая инфляция, вызванная сокращением в конце прошлого года. С технической точки зрения, пара EUR/SEK готовится протестировать более низкие уровни, однако сегодня отношение к рисковым активам крайне неустойчиво, а на горизонте виднеется 200-дневная скользящая средняя в области 8,75, и, на мой взгляд, восходящий потенциал шведской кроны по всему спектру рынка будет носить чрезвычайно ограниченный характер. Я опасаюсь медвежьего разворота шведской кроны в парах EUR/SEK и USD/SEK в ближайшее время. Председатель Стефан Ингвес проведет пресс-конференцию в 10:00 по Гринвичу.

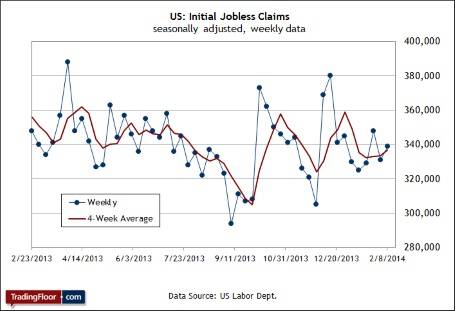

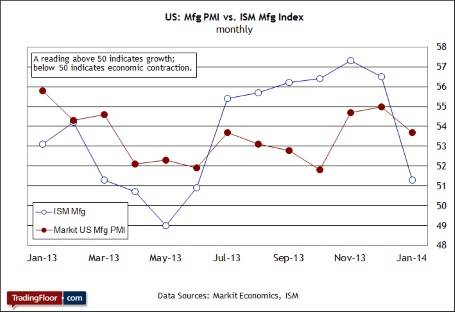

Сегодня выходит отчет по розничным продажам в США, на который, вероятно, повлияли жесткие погодные условия в США, таким образом, если данные окажутся слабыми, к ним следует отнестись с долей скептицизма. В этом месяце на США обрушились еще более экстремальные погодные разрушения, поэтому, возможно, придется ждать данных за март, чтобы получить более правдоподобную картину состояния американской экономики.

Председатель Федрезерва, Джанет Йеллен, сегодня не будет выступать, согласно графику, ввиду экстремальных погодных условий в Вашингтоне. Возможно, это уже не имеет значения, здесь я перефразирую комментарий одного из экспертов, касающийся выступления Йеллен перед Палатой представителей во вторник: она сделала все, чтобы сказать как можно меньше.

Материал предоставлен Trading Floor

-Уровень безработицы в Австралии достиг 6%, что стало худшим показателем за десять лет

-В ходе предыдущей сессии пара EUR/AUD протестировала критическую область 1,5000

-Рынок подготовился к намеку на ужесточение со стороны Риксбанка в преддверии пресс-конференции председателя

В недавней ликвидации коротких позиций в австралийском долларе произошел масштабный разворот, чему способствовал выход слабого отчета по занятости в Австралии после катастрофических декабрьских показателей. Основной показатель безработицы также достиг нового циклического максимума и таким образом превысил худший показатель периода мирового финансового кризиса. Таким образом, безработица в Австралии достигла самых высоких значений за последние 10 лет. Между тем, на австралийском рынке жилья развивается некое подобие пузыря, чему способствуют меры стимулирования Резервного банка Австралии (РБА), направленные на реальную экономику. И можно себе представить, какие проблемы ждут австралийскую экономику, поскольку в ее жизненно важном секторе горнодобывающей промышленности царит хаос, в то время как Китай занят реорганизацией из-за разрыва пузыря на рынке жилья.

Второе выступление Джанет Йеллен в Конгрессе США отложено из-за сильного снегопада.

Фото: Томас Уошс / iStock

Тем временем, пара евро/доллар снова вернулась к верхней границе недавнего диапазона. Вероятно, этому способствовало сокращение свежих коротких позиций, а также тестирование решающей области 1,5000 в паре EUR/AUD. В течение прошлого года EUR/AUD была одной из пар с высоким бета-коэффициентом, чем и заслужила внимание трейдеров по австралийскому доллару. Между тем, динамика в паре AUD/USD, вероятно, вдохновит медведей, особенно если она останется ниже 0,9000.

График: EUR/AUD

В течение прошлого года EUR/AUD была одной из пар с высоким бета-коэффициентом, и в ходе предыдущей сессии она пережила тестирование критически важной области 1,5000.

Источник: Saxo Bank

Что касается других валют, то иена просто не идет на контакт, а вчера она нас сильно растревожила, продемонстрировав устойчивость, несмотря на очередную волну роста акций. Действительно, в ходе предыдущей сессии интерес к риску угас, и иена продолжила рост, в то время как пара доллар/иена приблизилась к локальному уровню 102,00 и, возможно, готовится протестировать недавние минимумы в ближайшие дни, особенно если мы получим слабые данные из США. Пара евро/иена также выглядит уязвимой перед продажами на росте.

Обратите внимание на распределение информации о росте цен на жилье в Великобритании, с учетом последних данных по балансу цен на жилье RICS. Мы полагаем, что эта тенденция продолжится, поскольку эта серия данных подчиняется закону чередования. Также обратите внимание, что пара фунт/доллар подбирается к многолетним максимумам выше 1,6600. С технической точки зрения, это напоминает растущую вершину, следовательно пара может достичь новых максимумов, однако затем она должна снова вернуться в пределы диапазона (см. ниже). Следите за новостями.

График: Растущая вершина в паре фунт/доллар?

Классическая фигура — растущая вершина — может послужить сценарием развития событий в паре фунт/доллар. Следите за тем, как пара реагирует, и сможет ли она достичь новых максимумов в ближайшие дни.

Источник: Saxo Bank

Что нас ждет

С утра в центре внимания решение по ставкам и заявление Риксбанка. Если судить по паре EUR/SEK, то рынок подготовился к намеку на ужесточение, однако двухлетние шведские ставки торгуются вблизи циклических минимумов. Основное мнение заключается в том, что Риксбанк собирается и дальше держать в узде долю заемных средств частного сектора шведской экономики и не захочет делать слишком много намеков на сокращение процентных ставок, хотя теперь его беспокоит низкая инфляция, вызванная сокращением в конце прошлого года. С технической точки зрения, пара EUR/SEK готовится протестировать более низкие уровни, однако сегодня отношение к рисковым активам крайне неустойчиво, а на горизонте виднеется 200-дневная скользящая средняя в области 8,75, и, на мой взгляд, восходящий потенциал шведской кроны по всему спектру рынка будет носить чрезвычайно ограниченный характер. Я опасаюсь медвежьего разворота шведской кроны в парах EUR/SEK и USD/SEK в ближайшее время. Председатель Стефан Ингвес проведет пресс-конференцию в 10:00 по Гринвичу.

Сегодня выходит отчет по розничным продажам в США, на который, вероятно, повлияли жесткие погодные условия в США, таким образом, если данные окажутся слабыми, к ним следует отнестись с долей скептицизма. В этом месяце на США обрушились еще более экстремальные погодные разрушения, поэтому, возможно, придется ждать данных за март, чтобы получить более правдоподобную картину состояния американской экономики.

Председатель Федрезерва, Джанет Йеллен, сегодня не будет выступать, согласно графику, ввиду экстремальных погодных условий в Вашингтоне. Возможно, это уже не имеет значения, здесь я перефразирую комментарий одного из экспертов, касающийся выступления Йеллен перед Палатой представителей во вторник: она сделала все, чтобы сказать как можно меньше.

Материал предоставлен Trading Floor